خلاصة

● مع اشتعال الأزمة الأوكرانية، تتزايد المخاوف الغربية من أن تتسبب الحرب في توقف ضخ الغاز الروسي إلى أوروبا، لاسيما وأن موسكو اعتادت على استخدام الغاز كسلاح وورقة ضغط في أزمات مماثلة، لذا تسابق الولايات المتحدة وحلفائها الزمن لإيجاد شحنات غاز بديلة من كبار مصدري الغاز عالميا.

● تبدي قطر، ثاني أكبر مورد عالمي للغاز المسال، جدية للمساهمة في تأمين إمدادات الغاز للاتحاد الأوروبي، ومع ذلك يبدو أن قطر لن تستطيع سوى إرسال بعض شحنات الغاز المسال بالعقود الفورية، بالإضافة إلى إقناع عملائها الآسيويين بالتنازل عن جزء من حصتهم لصالح أوروبا، في نهاية المطاف لا يمثل ذلك سوى كميات ضئيلة لن تقدم حلول عملية لأزمة الغاز الأوروبية.

● لن تكون أوروبا قادرة على إيجاد بدائل عاجلة للغاز الروسي في حال اتجهت موسكو إلى السيناريو الأسواء وأوقفت جميع تدفقات الغاز إلى أوروبا، أما في حال لجوء روسيا إلى سيناريو تقليص واردات الغاز إلى أوروبا، من خلال منع ضخه عبر أوكرانيا فقط، فإن أوروبا سيمكنها إيجاد بدائل للغاز الروسي؛ ولكنها ستظل بدائل مؤقتة وغير مستدامة بسبب تكلفتها الباهظة.

● هناك تباين حقيقي بين ألمانيا من جهة وأمريكا ودول أوروبية من جهة أخرى حول حجم ونوعية العقوبات على روسيا، ويتسبب اعتماد ألمانيا الكبير على الغاز الروسي في الحد من خيارات الغرب في أزمة أوكرانيا، وهو الأمر الذي تبذل معه الولايات المتحدة جهودا كبيرة لتوحيد الموقف الغربي تجاه العقوبات الروسية.

● على المدى القريب، تبدو خسائر روسيا إذا قامت بوقف تدفق الغاز إلى أوروبا محدودة، أو يمكن لروسيا تحملها وتعويضها، ولكن على المدى البعيد، ستواجه روسيا صعوبات في تأمين عقود طويلة الأجل في أسواق الغاز العالمية؛ بسبب سمعتها كمورد موثوق به والتي أصبحت محل شكوك وتخوفات.

مقدمة: أزمة الغاز في أوروبا تحت وطأة الشتاء القارس

- يساهم الغاز الطبيعي في إنتاج نحو 20% من إجمالي الكهرباء المولدة داخل الاتحاد الأوروبي، بالإضافة إلى استخدامه في الصناعات كثيفة الاستهلاك للطاقة، وكذلك في التدفئة المنزلية، ولا يمثل الانتاج المحلي لدول الاتحاد الأوروبي سوى حوالي 9% من إجمالي استهلاك الغاز في 2021، وتعتبر روسيا أكبر مورد للغاز الطبيعي إلى أوروبا بنحو 40% من احتياجات الاتحاد من الغاز الطبيعي، وتتضمن قائمة أكبر الموردين للغاز الطبيعي عبر خطوط الأنابيب بعد روسيا كلا من النرويج 22% والجزائر 9%، بينما تلبي واردات الغاز المسال 18٪ من احتياجات الاتحاد، وتأتي في الغالب من الولايات المتحدة وقطر.

- تعرضت أوروبا في الشهور الأخيرة من عام 2021 لأزمة طاقة لاتزال مستمرة حتى الآن، حيث ارتفعت أسعار الغاز الطبيعي إلى مستويات غير مسبوقة، متجاوزة 30 دولار لكل مليون وحدة حرارية بريطانية مقارنة بالأسعار في الولايات المتحدة التي لا تتخطى 4 دولار.

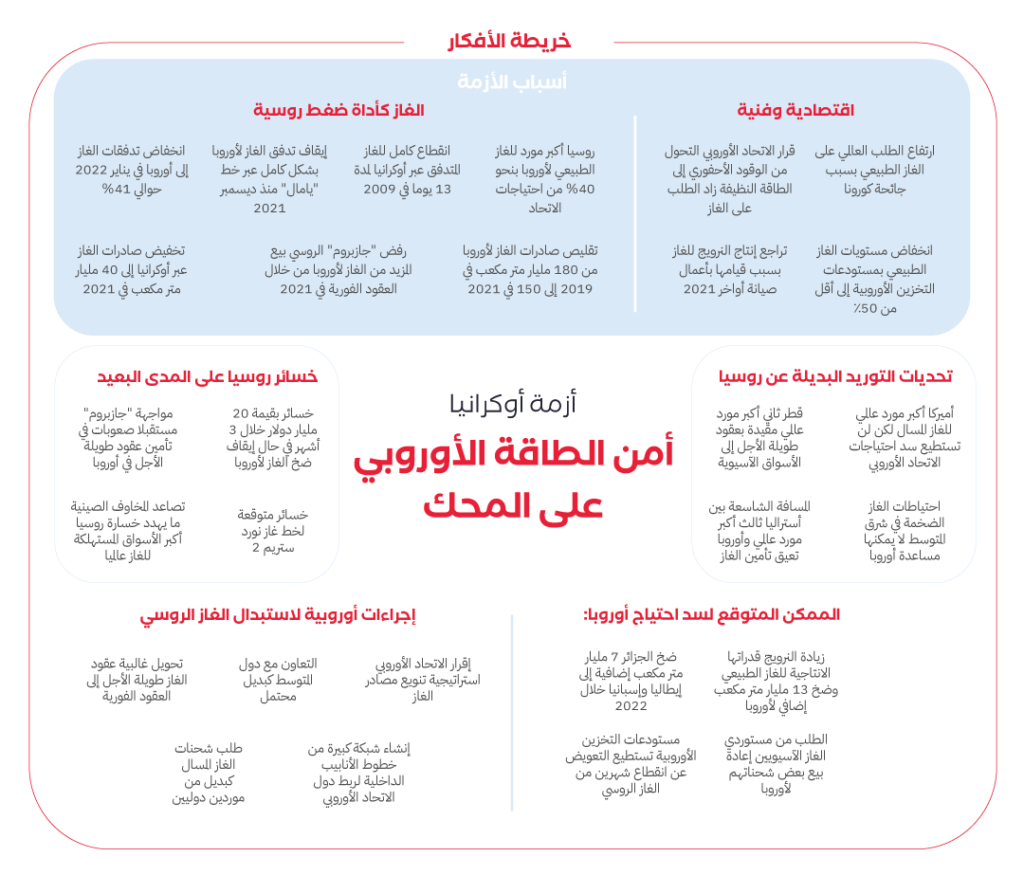

هناك عدة أسباب اقتصادية وفنية تفسر أزمة الغاز الأوروبية:

- ارتفاع الطلب العالمي على الغاز الطبيعي، لاسيما في الأسواق الآسيوية التي سارعت إلى جذب مزيد من واردات الغاز الطبيعي في إطار سعيها للتعافي من جائحة كورونا.

- سياسات الطاقة التي أقرها الاتحاد الأوروبي في سياق التحول من الاعتماد على الوقود الأحفوري (النفط والغاز والفحم) إلى الطاقة النظيفة والمتجددة لمواجهة أزمات التغير المناخي، ويبدو أن التقاعد المبكر للعديد من محطات الطاقة التي تعمل بالفحم ومحطات الطاقة النووية قد ساهم في زيادة الطلب الأوروبي على الغاز الطبيعي.

- التوقعات التي سبقت فصل الشتاء في 2021 والتي أشارت إلى درجات حرارة منخفضة جدا، بالإضافة إلى انخفاض مستويات الغاز الطبيعي في مستودعات التخزين الأوروبية إلى أقل من 50٪ من السعة الإجمالية لمستودعات التخزين؛ ساهما في ارتفاع كبير في الطلب على الغاز.

- أعمال الصيانة التي قامت بها النرويج (أكبر منتج أوروبي للغاز الطبيعي) في البنية التحتية للغاز الطبيعي خلال الشهور الأخيرة في 2021، حيث تسببت في تراجع إنتاج النرويج.

الغاز الروسي.. سلاح بوتين الجيوسياسي

- لا تكفي الأسباب الفنية والاقتصادية فقط لتفسير تفاقم أزمة الغاز الحالية في أوروبا، حيث تبدو الاعتبارات الجيوسياسية أيضا حاضرة بالنظر لقدرة روسيا على توظيف نفوذها كمورد رئيسي للغاز، تعتمد عليه أوروبا في توفير أكثر من ثلث استهلاك الاتحاد من الغاز الطبيعي.

- يتدفق الغاز الروسي عبر خطوط أنابيب تنطلق من غرب روسيا إلى العديد من دول أوروبا، ويأتي خط “الأخوة” الذي يمر عبر أوكرانيا إلى شرق ووسط أوروبا في المرتبة الأولى من ناحية القدرة التصديرية والتي تتجاوز 150 م م3/س (مليار متر مكعب سنويا)، ثم يأتي خط “نورد ستريم-1” الذي يربط بين روسيا وألمانيا عبر بحر البلطيق في المرتبة الثانية، وتبلغ قدرته التصديرية 55 م م3/س، مع الأخذ في الاعتبار أن خط “نورد ستريم-2” الذي لم يتم تشغيله بعد لديه نفس المسار والقدرة التصديرية لخط نورد ستريم-1، وتشمل مجموعة الخطوط المتبقية، خط “يامال” الذي يمر عبر كل من بيلاروسيا وبولندا قبل أن يصل إلى ألمانيا وتبلغ قدرته التصديرية 33 م م3/س، وخط “ترك ستريم” الذي يمر عبر البحر الأسود وتركيا قبل أن يصل إلى شرق وجنوب أوروبا وتناهز قدرته التصديرية 31.5 م م3/س، بناء على ذلك؛ فإن قدرات التصدير الروسية تبلغ 270 م م3/س، بينما بلغت صادرات الغاز الروسية إلى أوروبا حوالي 150 مليار متر مكعب في 2021؛ مقارنة ب 180 مليار متر مكعب في 2019، وتشير تلك الأرقام إلى حجم تقليص صادرات الغاز الروسي إلى أوروبا؛ وتؤكد أيضا على قدرة روسيا على زيادة صادراتها بما يناهز ثلث صادراتها الحالية إلى أوروبا وإنهاء أزمة الغاز الحالية.

- تاريخيا، لم يقم الاتحاد السوفيتي بقطع صادراته عن أوروبا حتى في ذروة الحرب الباردة، ومع قدوم بوتين إلى الكرملين بدا أن ثمة تغير في سياسة تصدير الغاز إلى أوروبا، وتحوله إلى أداة سياسية خلال الأزمات، خاصة خلال الأزمات بين روسيا وأوكرانيا حول أسعار الغاز الطبيعي في عامي 2006 و2009، حيث تطور الأمر في أزمة 2009 إلى انقطاع كامل للغاز المتدفق عبر أوكرانيا لمدة 13 يوما، مما أدى إلى انخفاض واردات الغاز في 18 دولة داخل أوروبا، لم تتوقف روسيا عن مواصلة سياستها في استخدام الغاز كسلاح وورقة ضغط خلال أزمة أوكرانيا، حيث استخدمت نفس تهديداتها السابقة في عام 2014، وفي خضم صراعها مع أوكرانيا حول شبه جزيرة القرم.

- ساهمت روسيا بأكثر من طريقة غير مباشرة في حالة الاضطراب التي تشهدها أسواق الغاز الأوروبية في الوقت الراهن، فمع اقتراب شتاء 2021 رفض عملاق الغاز الروسي جازبروم بيع المزيد من الغاز لأوروبا من خلال العقود الفورية، بينما واصل التزامه بالعقود طويلة الأجل، تحت ذريعة مواجهة الطلب المتزايد في السوق المحلية الروسية، بالإضافة إلى إعادة ملء مستودعات التخزين لديها، في نفس الوقت قامت روسيا بتعطيل الغاز المتدفق عبر خط “يامال” أكثر من مرة، ثم أوقفت تدفق الغاز عبر الخط بشكل كامل منذ نهاية ديسمبر 2021 وحتى الآن، كما خفضت روسيا صادراتها عبر أوكرانيا لتصل إلى 40 مليار متر مكعب في 2021، وهو ما يوازي ربع الكمية المتدفقة في عام 2019.

- إجمالا، انخفضت تدفقات الغاز الروسي إلى أوروبا في يناير 2022 حوالي 41% مقارنة بالعام الماضي، ويمكن النظر إلى تلك السياسة في سياق أوسع يشمل المواجهة بين موسكو والغرب بشأن أوكرانيا، حيث يبدو أن التخفيض الروسي جاء ضمن خطوات استباقية سعت روسيا لاتخاذها قبل أن تحشد قواتها على الحدود الأوكرانية، واستهدفت منها الضغط على أسواق الغاز الأوروبية مما يصعب معه فرض أوروبا عقوبات اقتصادية ضد روسيا في حال قامت الأخيرة بتدخل عسكري في الأراضي الأوكرانية، حيث سيكون على أوروبا – التي تعاني من أزمة غاز حادة – تحمل تكلفة باهظة اقتصاديا أمام رد الفعل الروسي المتوقع بخفض أو قطع إمدادات الغاز عن أوروبا.

قدرة أوروبا على استبدال الغاز الروسي

- سارع الاتحاد الأوروبي بعد أزمة 2009، باتخاذ خطوات تقلل من اعتماده على الغاز الروسي، حيث أقر استراتيجية تنويع مصادر الغاز، والتعاون بين دول شرق المتوسط كبديل محتمل، بالإضافة إلى تحويل غالبية عقود الغاز طويلة الأجل إلى العقود الفورية، وإنشاء شبكة كثيفة من خطوط الأنابيب الداخلية لربط دول الاتحاد الأوروبي، الجهود الأوروبية استطاعت أن تطور منظومة الغاز الطبيعي داخل القارة، وخلقت مسارات جديدة لتأمين إمدادات الغاز، ولكنها ظلت عاجزة عن تقليص اعتمادها على الغاز الروسي، ولم تستطع أن تغير من قواعد اللعبة مع روسيا، التي لا تزال تستخدم الغاز كسلاح جيوسياسي.

- المخاوف الأوروبية والأمريكية من أن الغزو الروسي المحتمل لأوكرانيا قد يتسبب في تخفيض أو قطع إمدادات الغاز عن الاتحاد، دفعت قادة الغرب وعلى رأسهم “بايدن” للسعي في إيجاد بدائل عاجلة، تركزت أغلب تلك الجهود في البحث عن شحنات الغاز المسال كبديل لتأمين إمدادات الغاز إلى أوروبا على المدى القريب.

ثمة عاملان رئيسيان يتحكمان في قدرة أوروبا على استبدال شحنات الغاز المسال بالغاز الروسي:

أولاً، توفر البنية التحتية اللازمة لاستقبال الغاز المسال:

حيث تحتاج الدول المستقبلة لشحنات الغاز المسال إلى محطات إعادة تحويل الغاز المسال من الحالة السائلة إلى الغازية (Regasification)، ومن ثم ضخه عبر خطوط أنابيب داخلية ليصل إلى المستهلك، وقد ضاعفت أوروبا في أعقاب أزمة أوكرانيا 2009 عدد محطات إعادة الغاز المسال للحالة الغازية لتصل إلى 28 محطة، تستطيع هذه المحطات نظريا أن تلبي 43% من احتياجات أوروبا للغاز الطبيعي، أي أنها تستطيع أن تستقبل كميات من الغاز المسال تكافئ الغاز الروسي، ولكن غالبية تلك المحطات تتركز في شمال غرب أوروبا، وهذا يعني أن هذه المحطات من الناحية العملية لن تستطيع تلبية احتياجات وسط وشرق أوروبا.

ثانياً، كمية الغاز المسال المعروض في السوق العالمي،

حيث اقتربت، أو تجاوزت، القدرات التصديرية الحالية للدول الكبرى المصدرة للغاز المسال الحد الأقصى، خاصة مع زيادة الطلب في الأسواق الآسيوية التي تتعافى وتحاول استعادة معدلات إنتاجها الصناعية قبل جائحة كورونا، ومع الأخذ في الاعتبار صعوبة زيادة الدول المصدرة للغاز المسال من حجم إنتاجها وقدراتها التصديرية في وقت قصير، فإن كميات الغاز المسال المتوفرة للبيع حاليا في السوق العالمي محدودة، ولا يمكنها أن تحِل بديلا عن إمدادات الغاز الروسي لأوروبا، بناء على ذلك، سيكون البديل الرئيسي المتاح أمام أوروبا لاستبدال الغاز الروسي، هو الحصول على شحنات الغاز المسال المتجه بالفعل إلى جهات أخرى.

إقرأ أيضاً:

أزمة أوكرانيا.. هل يعوض الغاز القطري أوروبا عن الغاز الروسي؟

المواجهة أم التسوية.. إلى أين تتجه الأمور شرق أوكرانيا؟

نورد ستريم 2: تدفق نفوذ روسيا الجيوسياسي إلى أوروبا

قمة الناتو 2030 تطلق مواجهة مفتوحة بين الغرب والتحالف المضاد له

بدائل الغاز المتاحة بين التحديات والمتوقع

- يبرز هنا السؤال الرئيسي عن قدرة كبار مصدري الغاز المسال على تعويض أوروبا عن الغاز الروسي، أو بمعنى آخر قدرة تلك الدول على إعادة توجيه شحنات الغاز المسال إلى أوروبا، وهي على سبيل التحديد: الولايات المتحدة، قطر، وأستراليا.

- تخطت الولايات المتحدة كلا من أستراليا وقطر، وأصبحت أكبر مورد عالمي للغاز المسال في نهاية 2021، ووجهت واشنطن نصف شحنات الغاز المسال الأمريكي إلى أوروبا خلال الشهور الأخيرة من 2021، ومع ذلك لن تستطيع الولايات المتحدة أن ترسل شحنات إضافية في ظل عمل مرافق تصدير الغاز المسال الأمريكية بكامل طاقتها منذ عدة شهور.

- تبدي قطر، ثاني أكبر مورد عالمي للغاز المسال، جدية للمساهمة في تأمين إمدادات الغاز الأوروبية، ولكن ثمة تحدٍّ رئيسي يعوق الاستعداد القطري، وهو أن غالبية صادرات الغاز القطرية مقيدة بعقود طويلة الأجل إلى جهات محددة، وتستقبل الأسواق الآسيوية ما يزيد عن ثلثي صادارت الغاز المسال القطري، لذا؛ سترتبط قدرة قطر على إعادة توجيه بعض شحنات الغاز المسال إلى أوروبا بشكل أساسي بموافقة الدول الآسيوية المستقبلة للغاز القطري على الاستغناء عن جزء من حصتها، ومع ذلك سيكون من المتوقع في حال موافقة الدولة الاسيوية؛ أن يكون التنازل عن كميات محدودة، لاسيما مع ارتفاع الطلب على الغاز في الأسواق الآسيوية، وارتفاع أسعار الغاز العالمية، ويبدو أن قطر لن تستطيع سوى إرسال بعض شحنات الغاز المسال بالعقود الفورية، وهي كميات ضئيلة لن تقدم حلولا نهائية لأزمة الغاز الأوروبية.

- تقف أستراليا، ثالث أكبر مورد عالمي للغاز المسال، على مسافة بعيدة من أزمة الغاز الأوروبية، حيث لا تستقبل أوروبا في الوقت الحالي أي شحنات غاز مسال من أستراليا، بينما تذهب جميع صادرات الغاز المسال الأسترالي إلى الأسواق الآسيوية، وبالرغم من إعلان أستراليا استعدادها إرسال شحنات إلى أوروبا، فإن التصريحات الأسترالية ربما تبدو دبلوماسية وبعيدة عن الواقع العملي؛ إذ أن المسافة الشاسعة بين الطرفين تقف عائقا أمام مساهمة أستراليا في تأمين إمدادات الغاز لأوروبا، لكن، تبقى أحد الحلول العملية في اجراء عمليات “تبادل” تعتمد على التنسيق مع قطر وأمريكا، من خلال توجيه الشحنات التي تريد أستراليا ارسالها إلى أوروبا في اتجاه الأسواق الآسيوية؛ وفي المقابل يتم ارسال نفس كميات الغاز التي كانت متجهة من قطر وأمريكا إلى الأسواق الآسيوية في اتجاه أوروبا.

- احتياطات الغاز الضخمة الموجودة في شرق المتوسط لا يمكنها أيضا أن تقدم حلولا عملية لأزمة الغاز الأوروبية، ولا تمتلك كل من مصر وإسرائيل غير طريق واحد لتصدير الغاز المسال من خلال محطتي تسييل إدكو ودمياط المصريتين، بطاقة إنتاجية لا تتجاوز 19 م م3/س، وبافتراض أن جميع شحنات الغاز المسال المنتجة من المحطتين اتجهت إلى أوروبا، وهو افتراض نظري بطبيعة الحال (حوالي 78% من صادرات محطتي التسييل في عام 2021 اتجهت إلى آسيا وتركيا)، ستبقى مساهمة مصر وإسرائيل ضئيلة ولا تتخطى 10% من حجم الغاز الروسي لأوروبا في معدلاته الطبيعية.

- في الجانب الآخر، هناك مؤشرات إيجابية قد تساهم جزئيا في تعويض أوروبا عن قطع الغاز الروسي:

- أولا: تستطيع النرويج ثاني أكبر مورد غاز طبيعي للاتحاد بعد روسيا، زيادة قدراتها الانتاجية وضخ حوالي 13 مليار متر مكعب إضافي في العام الحالي.

- ثانيا: ربما تتمكن الجزائر من إضافة حوالي 7 مليار متر مكعب إلى قدراتها الإنتاجية خلال 2022 عن طريق زيادة كميات الغاز عبر خطوط الأنابيب المتجهة إلى إيطاليا وإسبانيا، ولكن ستبقى المساهمة الجزائرية مرهونة بزيادة الاستهلاك المحلي والأوضاع السياسية غير المستقرة.

- ثالثا: ساهم ارتفاع أسعار الغاز في أوروبا إلى مستويات غير مسبوقة، في توجه مستوردي الغاز الآسيويين إلى إعادة بيع بعض شحنات الغاز المسال إلى أوروبا من أجل تحقيق أرباح سريعة.

- رابعا: بالرغم أن كميات الغاز الموجودة في مستودعات التخزين الأوروبية لم تصل إلى مستوياتها الطبيعية خلال هذاالشتاء، لكنها تستطيع أن تعوض أوروبا عن انقطاع شهرين من جميع إمدادات الغاز الروسي إلى أوروبا.

- إجمالاً، تشير التقديرات إلى أن كميات الغاز المسال الإضافي في أفضل الأحوال يمكنها فقط تعويض 15% من واردات الغاز الروسي، وكذلك كميات الغاز الإضافية عبر خطوط الأنابيب القادمة من النرويج والجزائر يمكنها تعويض 10% من واردات الغاز الروسي. وبناء على ذلك؛ فإن إجمالي ما يمكن أن يوفره شركاء وأصدقاء أوروبا من الغاز الطبيعي لن يتخطى ربع إمدادات الغاز الروسي لأوروبا، وهذا يعني أن أوروبا لن تكون قادرة على إيجاد بدائل عاجلة للغاز الروسي في حال اتجهت موسكو إلى السيناريو الأسوأ وأوقفت جميع تدفقات الغاز إلى أوروبا.

- أما في حال لجوء روسيا إلى سيناريو تقليص واردات الغاز إلى أوروبا، عن طريق منع تدفق الغاز عبر أوكرانيا فقط، فإن أوروبا سيمكنها تعويض نقص الغاز الروسي، وفي كلا السيناريوهين، ستتكبد أوروبا خسائر اقتصادية مكلفة، ويكفي الإشارة إلى أن حجم إنفاق أوروبا المتوقع على الطاقة في العام الجاري، وبدون قطع الغاز الروسي، سيصل إلى تريليون دولار مقارنة بـ 500 مليار دولار في 2019، وبطبيعة الحال سيؤدي قطع أو تقليص إمدادات الغاز الروسي إلى مضاعفة النفقات الأوروبية وتعميق الآلام الاقتصادية للاتحاد الأوروبي، والأهم من ذلك؛

- يبقى الأمر المرجح، أن أوروبا لن تستطيع تعويض القطع الكامل لإمدادات الغاز الروسي في المدى القريب، وستظل الحلول البديلة لمواجهة نقص الغاز الروسي مؤقتة وليست مستدامة، بسبب تكلفتها الباهظة، وسيكون على أوروبا إعادة التفكير جديا في صياغة استراتيجية لأمن الطاقة على المدى المتوسط والبعيد، تشمل تأمين إمدادات الغاز البديلة، وإدراج الطاقة النووية ضمن قائمة الاستثمارات المستدامة، وتطوير وتعظيم التكنولوجيا الخضراء.

ألمانيا ومعضلة نورد ستريم 2

- لا تعد الأزمات الاقتصادية وحدها هي التحديات التي ستواجهها أوروبا إذا قررت موسكو قطع إمدادات الغاز عن الدول الأوروبية، فثمة أزمات سياسية تلوح في أفق الاتحاد الأوروبي، من بين الدول الأوروبية الكبرى تبرز ألمانيا المستهلك الأكبر للغاز داخل أوروبا في مقدمة الدول الأكثر عرضة لخطر قطع الغاز الروسي، لذا اتجهت ألمانيا بقوة لاستخدام الغاز الطبيعي في توليد الطاقة والتدفئة، بعد أن قررت التخلص التدريجي من الطاقة النووية وتقليل الاعتماد على الفحم في محاولة لخفض انبعاثات ثاني أكسيد الكربون، وتعتمد ألمانيا بشكل رئيسي على الغاز الروسي الذي يمثل ما يقرب من ربع إجمالي استهلاكها من الغاز، حيث توفر روسيا أكثر من نصف واردات الغاز إلى ألمانيا، ولهذا لن يتوقف الاعتماد الألماني على الغاز الروسي عند هذا الحد، إذ إن خط أنابيب نورد ستريم 2، الذي اكتمل بناؤه العام الماضي، لا يزال ينتظر موافقة رسمية من ألمانيا، سوف يضاعف القدرة على صادرات الغاز الروسي إلى ألمانيا.

- يثير خط نورد ستريم-2 مخاوف أمريكا والاتحاد الأوروبي من استمرار تمدد النفوذ الروسي داخل أوروبا، والمخاطر الجيوسياسية الناتجة عن تجاوز الخط لأوكرانيا ونقله للغاز الطبيعي مباشرة إلى ألمانيا عبر بحر البلطيق، وهو أمر لا يمثل فقط خسائر اقتصادية فادحة للجانب الأوكراني، لكن الأهم من ذلك أنه يُفقد أوكرانيا ورقة الضغط الرئيسية في مواجهة التهديدات الروسية الدائمة، مما يجعلها عرضة لمخاطر جيوسياسية مستمرة من قبل روسيا في المستقبل، وهنا تبرز معضلة نورد ستريم-2، حيث تدرك ألمانيا أنها ستكون المتضرر الأكبر في حال فرضت الولايات المتحدة عقوبات على روسيا وقابلتها الأخيرة بوقف ضخ الغاز إلى أوروبا، ونتيجة لذلك؛ هناك تباين حقيقي بين أمريكا ودول أوروبية من جهة وألمانيا من جهة أخرى حول حجم ونوعية العقوبات على روسيا، حيث تميل ألمانيا إلى تحييد ملف نورد ستريم 2 عن الأزمة الأوكرانية والعقوبات المحتملة على روسيا، في حين كررت واشنطن التأكيد على أن أي غزو روسي لأوكرانيا سيعني نهاية نورد ستريم 2.

روسيا وخسائر على المدى البعيد

- في حين أن أوروبا تعتمد على الغاز الروسي، ففي المقابل تعتمد روسيا على الأرباح التي تجنيها من صادرات الغاز إلى أوروبا، وهي علاقة اعتماد تبادلية بين الطرفين، لذا سيكون السؤال الدائم المصاحب للتهديدات الروسية بقطع الغاز عن أوروبا: هل تستطيع روسيا تحمل الخسارة الكاملة لعائدات تصدير الغاز إلى أوروبا لفترة زمنية ليست قصيرة، ويمكن الإشارة هنا إلى أن خسائر بوتين المتوقعة، وفق متوسط أسعار الغاز الطبيعي في الربع الأخير من 2021، وبدون احتساب أي عقوبات مالية نتيجة عدم الالتزام بعقود توريد الغاز إلى أوروبا؛ إذا ما أوقفت جميع صادراتها من الغاز الطبيعي إلى الاتحاد الأوروبي ستصل إلى حوالي 200 مليون دولار يوميا، أي أن روسيا ستتكبد خسائر تقترب من 20 مليار دولار خلال ثلاثة أشهر فقط.

- لكن، وبالرغم من اعتماد الاقتصاد الروسي بشكل كبير على صادرات النفط والغاز، فإن هناك عدة عوامل تمنح روسيا القدرة على التعامل مع هذه الخسائر على المدى القريب، حيث تمتلك روسيا 600 مليار دولار من احتياطات النقد الأجنبي، تمكنها من التغلب على الخسائر المحتملة لعدة أشهر، وسيساهم ارتفاع أسعار النفط والغاز بسبب محاولات تعافي الاقتصاد العالمي من جائحة كورونا، وارتدادات الأزمة الأوكرانية على أسواق الطاقة، في تمكين روسيا من تحقيق أرباح كبيرة، إذ من المتوقع أن تحقق شركة جاز بروم الروسية أرباحا تصل إلى 90 مليار دولار في العام الجاري مقارنة بـ 20 مليار دولار في 2019.

- على المدى القريب، تبدو خسائر روسيا إذا قامت بوقف تدفق الغاز إلى أوروبا محدودة أو يمكن لروسيا تحملها وتعويضها، ولكن يبدو أيضا أن الأمر سيختلف بشكل كبير عند الحديث عن خسائر روسيا على المدى البعيد، حيث سيواجه عملاق الغاز الروسي جازبروم صعوبات في تأمين عقود طويلة الأجل في أوروبا التي تضائلت ثقتها في روسيا مع اشتعال أزمة أوكرانيا الحالية، ولا يبدو أيضا أن خط غاز نورد ستريم 2 سيكون بعيدا عن الخسائر الروسية المتوقعة، وعلى الجانب الآخر، لن تتوقف خسائر روسيا على أوروبا فقط، فالصين التي تستقبل الغاز الروسي بحذر ستواصل تخوفاتها بعيدة المدى من الاعتماد على الغاز الروسي، وهو ما سيفقد روسيا التواجد الفعال في واحدة من أكبر الأسواق المستهلكة للغاز الطبيعي عالميا.